- El valor de referencia para determinar si existe o no plusvalía, será el valor real de compra-venta correspondiente al valor del terreno.

- Se establece el valor de adquisición y transmisión del suelo sobre el que se construye el bien inmueble, de conformidad con el porcentaje del valor del suelo y construcción del último recibo del Impuesto de Bienes Inmuebles vigente en el momento de la transmisión.

- En el nuevo proyecto de Ley aprobado por el Gobierno sorprende que no se establezca nada para las liquidaciones pendientes de resolver.

- Una vez aprobado por el gobierno el proyecto de ley para la reforma de la plusvalía municipal, solo cabe esperar que siga el habitual procedimiento legislativo hasta convertirse en Ley.

El gobierno ha aprobado el proyecto de ley para la reforma del Impuesto sobre el incremento de valor de los Terrenos de Naturaleza Urbana (IIVTNU). Como principal novedad podemos destacar que siguiendo con el criterio que estableció en la normativa foral, cuando el valor del suelo no está desglosado para poder determinar si existió o no pérdida patrimonial en la transmisión, la plusvalía se calculará aplicando la proporción que represente del valor catastral del terreno, respecto al valor total del bien inmueble. Esta medida perjudica principalmente a aquellas empresas constructoras que en los años de plena burbuja inmobiliaria pagaron elevados costes por los materiales empleados en la construcción de sus promociones inmobiliarias (Personal técnico, mano de obra, materiales, licencias, etc.), y que al venderlos en la actualidad, van a reflejar pérdidas patrimoniales.

“Esta medida, ha comentado David García Vázquez, Responsable Fiscal de la Consultora Ayming, al tener solo en cuenta el % del suelo que se establece en el último recibo del IBI, es francamente perjudicial a todas las empresas que tuvieron que vender inmuebles por debajo de su coste en plena crisis. Podría ocurrir el caso de tener que pagar una cuota por plusvalía superior al beneficio obtenido por la venta del inmueble”.

Con el ejemplo que explicamos a continuación, podemos hacernos una idea de la trascendencia de esta medida:

Promoción inmobiliaria desarrollada en un municipio de la Comunidad Autónoma de Madrid

Un contribuyente adquiere un bien en el año 2004. El porcentaje del valor del suelo y construcción que establece el recibo del Impuesto sobre Bienes Inmuebles de Naturaleza es de 35% suelo y 65% construcción. Ese mismo contribuyente transmite el inmueble en el 2017 y en esa fecha el porcentaje del valor del suelo y construcción que establece el recibo del Impuesto sobre Bienes Inmuebles de naturaleza urbana es de 52% suelo y 48% construcción. Normalmente, cuando se aprueban nuevas ponencias de valores catastrales, los % del valor del suelo y construcción se han ido cambiando por el legislador. La promotora compró el suelo por 30.0000 € y sobre el mismo construyó la vivienda. Los gastos de construcción fueron de 70.000 €, de tal manera que el valor de adquisición de ese bien es de 100.000 € y al venderlo por 80.000 €, la pérdida patrimonial es de 20.000 €.

Con este nuevo criterio, para ver la pérdida asociada al suelo en el momento de la venta, hay que comparar el recibo del IBI en el momento de la transmisión, ya que el valor del suelo representa el 52% del porcentaje del recibo del IBI. A efectos de determinar la pérdida patrimonial, compra un suelo por 30.000 € que luego vende por

41.600 € (80.000 * 0,52). El contribuyente, con este nuevo criterio, no va a tener pérdida patrimonial, sino una ganancia de 11.600 €. Otra cuestión es la pérdida patrimonial en el IS, que es de 20.000 € y va a tener que pagar el IIVTNU.

En este nuevo proyecto de Ley aprobado por el Gobierno no se establece nada para las liquidaciones pendientes de resolver, lo que es sorprendente si lo comparamos con los contenidos de los reales decretos forales, que reflejaban claramente una solución para todos los supuestos transitorios que podían plantearse. Por lo tanto, ante los casos pendientes de resolver tendremos que seguir acudiendo a los tribunales en la gran mayoría de los casos.

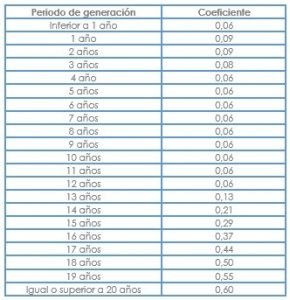

Por otra parte, con objeto de mejorar técnicamente la determinación de la base imponible se sustituyen los porcentajes anuales aplicables sobre el valor del terreno para la determinación de la base imponible del impuesto, por unos coeficientes máximos establecidos en función del número de años transcurridos desde la adquisición del terreno, que serán actualizados anualmente mediante norma con rango legal, teniendo en cuenta la evolución del mercado inmobiliario, así como los coeficientes de actualización de valores catastrales a que se refiere el texto refundido de la Ley del Catastro Inmobiliario, aprobado por el Real Decreto Legislativo 1/2004, de 5 de marzo. Dicha actualización podrá llevarse a cabo por Ley de Presupuestos Generales del Estado.

Con efectos desde la entrada en vigor de esta Ley, se modifican los apartados 1 y 4 del artículo 107 del texto refundido de la Ley Reguladora de las Haciendas Locales, aprobado por el Real Decreto Legislativo 2/2004, de 5 de marzo, que quedan redactados de la siguiente forma:

La base imponible de este impuesto está constituida por el incremento del valor de los terrenos, puesto de manifiesto en el momento del devengo y experimentado a lo largo de un periodo máximo de 20 años, y se determinará multiplicando el valor del terreno en el momento del devengo, por el coeficiente que corresponda al periodo de generación del incremento de valor, aprobados por el ayuntamiento, sin que pueda exceder de los límites siguientes:

Una vez aprobado por el gobierno el proyecto de ley para la reforma del Impuesto sobre el incremento de valor de los Terrenos de Naturaleza Urbana, solo cabe esperar que siga el habitual procedimiento legislativo hasta convertirse en Ley.

Revista Inmueble | Noticias, información y actualidad sobre sector inmobiliario y derecho

Revista Inmueble | Noticias, información y actualidad sobre sector inmobiliario y derecho